capa

Em busca de melhores perspectivas

Momento econômico dificulta obtenção de bons resultados

Desaceleração da economia na China, redução no preço das matérias-primas no mercado internacional, bolsas em queda em todo o mundo, elevado endividamento das empresas nos países emergentes. Depois de um período de recuperação nos anos que se seguiram à crise de 2008, o mercado global enfrenta um novo período de risco e instabilidade. Segundo o Instituto de Finanças Internacionais, em 2015, pela primeira vez em 30 anos, os países emergentes terão um fluxo negativo de investimentos, com saída líquida de capitais.

Em 2014, esses países atraíram mais de US$ 1 trilhão em investimentos. Este ano, o volume não deve passar de US$ 548 bilhões. Quando comparado ao PIB, a queda fica mais evidente. Em 2007, no auge do fluxo de capitais, os investimentos representaram 8% do Produto Interno Bruto dos emergentes. Em 2015, não passarão de 2%.

O agravamento do cenário internacional atinge a economia brasileira em um momento delicado, com desaceleração da economia, valorização do dólar, aumento do desemprego e necessidade de ajuste fiscal. O país recentemente foi rebaixado pela agência de classificação de risco Standard & Poor’s e perdeu o grau de investimento – que indicava baixo risco de calote – concedido em 2008. Todo esse cenário diminui a perspectiva de crescimento do PIB brasileiro. Com isso, as empresas investem menos, já que possuem menores expectativas de lucro, e seus papéis se desvalorizam.

A economia global e a brasileira estão enfrentando momentos difíceis. As ações de empresas em quase todos os setores da economia vêm passando por desvalorização na bolsa, também impactada pela saída do capital estrangeiro do país, o que prejudica a rentabilidade para grandes investidores como a PREVI. A queda do preço das matérias-primas como o minério de ferro no mercado internacional prejudica diretamente empresas como a Vale, ativo importante na carteira de renda variável da PREVI. Apesar de termos um portfólio diversificado, sofremos o impacto desse momento adverso.

Mirar o longo prazo

A economia é feita de ciclos e hoje nossos ativos sofrem impacto temporário, com desafios generalizados no mercado. Mas a situação não vai perdurar para sempre.

É preciso mirar o longo prazo. Se olharmos a série histórica, fica fácil observar isso com clareza. De 1997 a 2014, a meta atuarial do Plano 1 foi de 909,81%. No mesmo período, a rentabilidade acumulada no Plano foi de 1.674,37%. Ou seja, quase o dobro do que seria necessário para arcar com os compromissos previdenciários.

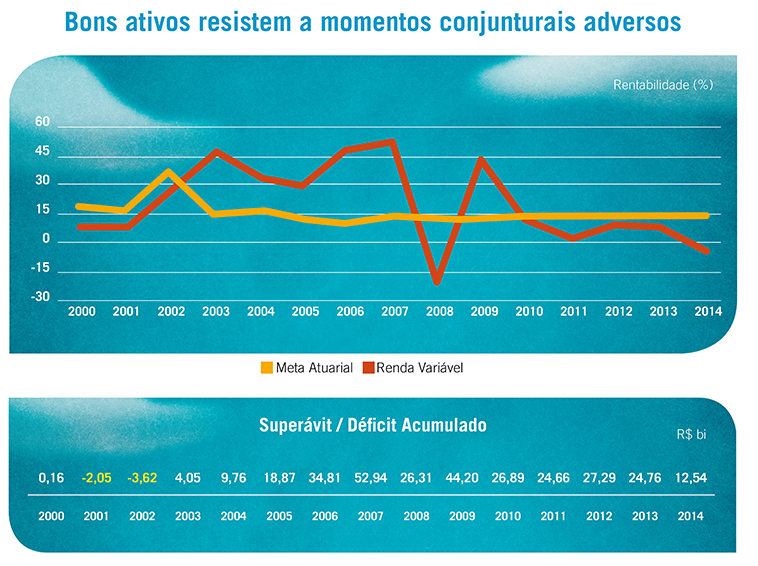

No gráfico abaixo, é possível ver que os ganhos de rentabilidade foram na maior parte das vezes superiores à meta atuarial no período que vai de 2000 a 2014. E que, em 2001 e 2002, o Plano 1 apresentou déficit. No entanto, nos anos seguintes, o resultado foi recuperado em ampla margem, possibilitando inclusive a suspensão do pagamento de contribuições e a destinação de benefícios especiais temporários.

Isso ocorreu porque nossos ativos de renda variável são de reconhecida qualidade, em empresas sólidas e estratégicas. São investimentos efetuados há bastante tempo, que apresentaram valorização expressiva ao longo dos anos e foram resilientes nos momentos de baixa, atravessando bem os momentos de crise.

Bons ativos como os da nossa carteira resistem a momentos conjunturais adversos e vão se recuperar com a melhora do cenário econômico. E foram justamente esses ativos que permitiram, nos anos passados, gerar os resultados que garantiram a distribuição de superávit para os associados do Plano 1. Ainda no que diz respeito à qualidade dos nossos investimentos, é importante lembrar que a PREVI não possuía títulos de bancos que sofreram intervenção, nem de dívida soberana de outros países.

Obviamente, a PREVI não controla todos os fatores que influenciam o mercado e a rentabilidade de seus ativos. No entanto, não fica parada, apenas observando o movimento das marés. A diversificação dos investimentos em várias modalidades reduz risco, e a PREVI tem feito uma gestão firme e ativa de sua carteira, tanto no segmento de renda variável quanto de renda fixa e de imóveis.

Alguns dos ativos que a PREVI possui são de valor elevado e com acordos de acionistas em vigor. Ainda assim, nos últimos cinco anos, foram vendidos aproximadamente R$ 14,1 bilhões em ativos de renda variável. Em média, foram R$ 2,8 bilhões a cada ano.

É preciso, porém, saber o momento ideal de sair dos investimentos, já que vender ações em período de baixa significa realizar prejuízo e contraria o interesse dos participantes.

Os desinvestimentos têm de acontecer sob uma análise criteriosa de condições, sem movimentos bruscos que possam impactar a empresa cujas ações estejam sendo negociadas ou até mesmo o mercado. Portanto, não existem soluções simplistas do tipo “vendam todas as ações e apliquem tudo em renda fixa”. Quem faz este tipo de afirmação não tem conhecimento da dinâmica do mercado. E nem do prejuízo que isso poderia acarretar.

Além da redução constante de seus investimentos em renda variável no Plano 1 nos últimos anos, a PREVI tem aproveitado janelas de oportunidade em renda fixa com uma carteira alongada e sincronizada com as necessidades de desembolsos. Já a carteira imobiliária passou por uma readequação de seu perfil. Foram vendidos imóveis de menor valor, e o portfólio está concentrado em edifícios comerciais de alto padrão, galpões logísticos e shopping centers.

Aumento do passivo

Não são apenas os ativos que são impactados pelo atual cenário econômico. O passivo, ou seja, o volume de recursos necessário para cobrir os compromissos da PREVI com seus associados ao longo do tempo, aumenta. É a chamada Reserva Matemática, que representa a diferença, apurada atuarialmente, entre o valor presente dos compromissos futuros do plano de previdência e o valor presente das contribuições futuras. Como os benefícios são reajustados pelo INPC (Índice Nacional de Preços ao Consumidor), ele tem impacto direto na formação das reservas da PREVI.

De janeiro a setembro, o INPC acumulava 8,24%. Em 12 meses, a alta chegava a 9,90%. Na PREVI, a meta atuarial é atrelada a esse índice (INPC + 5% ao ano). Ou seja, quanto maior ele estiver, maior deve ser a rentabilidade dos investimentos. E, nesse cenário de desaceleração econômica e queda nas bolsas, isso não é uma tarefa trivial.

Para ter uma ideia do que isso significa, para cada 1 ponto a mais no INPC do ano, a Reserva Matemática do Plano 1 cresce aproximadamente R$ 1,4 bilhão. Ou seja, a PREVI é obrigada a reservar mais dinheiro para o pagamento de benefícios no longo prazo, tanto dos que estão aposentados quanto dos que ainda estão na ativa e receberão seus benefícios no futuro.

Como funcionam as Reservas

De maneira bastante simplificada, podemos dizer que a Reserva Matemática representa o dinheiro necessário para pagar benefícios ao longo do tempo. A Reserva é apurada mês a mês e considera determinadas premissas. Quando os recursos garantidores do pagamento de benefícios (ativo líquido) são suficientes para honrar os compromissos atuais e futuros, o plano está em equilíbrio.

Caso o ativo líquido seja insuficiente para cobrir a Reserva Matemática, o plano é considerado deficitário. Recentemente, o Conselho Nacional de Previdência Complementar (CNPC) tornou mais flexíveis as regras para a cobertura de eventuais déficits atuariais. Foi uma medida importante para o setor de previdência complementar. Ela corrige uma situação que penalizava os participantes e patrocinadores de fundos de pensão, obrigados a um grande esforço para corrigir déficits muitas vezes provocados por situações conjunturais e que podem ser superados quando a economia melhorar

No fechamento do primeiro semestre, o Plano 1 tinha uma Reserva Matemática de R$ 130 bilhões e uma Reserva de Contingência de pouco mais de R$ 8 bilhões. Ao final do terceiro trimestre, entretanto, a situação mudou, tornando-se desfavorável: R$ 131 bilhões de Reserva Matemática e o Plano 1 já apresentava déficit de R$ 570 milhões.

O PREVI Futuro também apresentou déficit ao final do terceiro trimestre de cerca de R$ 30 milhões. A estrutura do plano e seu funcionamento são diferentes no PREVI Futuro. Eventuais déficits têm sido cobertos pelo Fundo de Gestão de Risco, que hoje possui saldo de aproximadamente R$ 66 milhões. Se porventura esses recursos não forem suficientes, o déficit passará a ser observado e tratado de acordo com as novas regras determinadas pelo CNPC.

É importante lembrar que as dificuldades atuais são conjunturais e não estruturais. No futuro, a curva de crescimento das rentabilidades tende a ser retomada, melhorando os resultados. Em 2015, os resultados tanto do Plano 1 quanto do PREVI Futuro dependem do comportamento do mercado de capitais e dos índices de inflação até o fechamento do ano. A baixa rentabilidade dos investimentos devido ao cenário econômico tende a confirmar um resultado anual negativo. É importante frisar que, mesmo ocorrendo déficit prolongado e ainda que haja necessidade de recomposição das reservas, a PREVI tem fluxo de caixa suficiente para continuar pagando os benefícios normalmente aos associados por muitos anos.