Empréstimos e Financiamentos

Financiamento Imobiliário

A Carim é a Carteira de Financiamentos Imobiliários da Previ. Lançada em 1936, fechada em 1995 e reaberta em 2007, já beneficiou milhares de participantes.

Na Carim, só são aceitos financiamentos de imóveis residenciais, novos ou usados, de alvenaria e em boas condições de conservação. Os imóveis precisam estar situados em regiões urbanas, com obras concluídas e devidamente averbados no Registro de Imóveis. Também é necessário que a situação documental esteja regular, sem gravames ou ônus reais.

Saiba mais

Regulamento

Regulamento da Carteira Imobiliária (vigente a partir de 27/02/23).

Quem pode solicitar

Plano 1 e Previ Futuro

Participantes e assistidos com dez anos completos de filiação à Previ.

Restrições para o financiamento

Ao Participante

As restrições são identificadas pela Previ por meio de verificação diária das seguintes situações: dívida com a Previ, pensão / aposentadoria suspensa ou provisória, incapacidade civil, pendências administrativa e/ou judicial que comprometam a capacidade de pagamento, respondendo inquérito administrativo, judicial trabalhista ou em aviso prévio, contrato de trabalho suspenso, contrato de financiamento ativo, se beneficiado de desconto negocial de ES ou FI ou utilizado o Fundo de Liquidez (FL) para liquidação de dívida de ES, em litígio junto a Previ ou se beneficiado com redução de valores em decorrência de litígio de ES ou FI, incluindo a redução decorrente da limitação de consignação e que sejam recusados pela seguradora, por qualquer motivo, de contratar o Seguro Habitacional MIP e DFI.

Ao Imóvel

Para obter financiamento, o imóvel não pode:

- Estar em área rural, sujeito a pagamento de ITR (Imposto Territorial Rural)

- Ter sido construído em terreno de posse

- Ser uma construção mista (alvenaria e madeira) ou de madeira

- Ter pendência de alterações com obras/acréscimos que ainda não constem no Registro de Imóveis

- Estar tombado pelo poder público

- Estar com algum tipo de gravame (hipoteca, alienação fiduciária, usufruto, cláusula de inalienabilidade)

- Estar em processo de inventário ainda não concluído, com formal de partilha ainda não registrado no RGI

- Ter pertencido nos últimos três anos ao participante ou assistido, ou ao seu cônjuge ou a companheiros em união estável)

- Ser imóvel a um só tempo residencial e comercial (imóvel misto)

- Ter divergência entre a Prefeitura e o Cartório de Registro de Imóveis

Tipos de contratos

Carim - novos financiamentos

- Valor do financiamento: até 100% do valor de avaliação do imóvel

- Prestação inicial (comprometimento de renda): até 25% da renda bruta/ benefício bruto ou a margem concessão de financiamento imobiliário do participante, o que for menor. A margem para contratação do financiamento imobiliário tem o valor equivalente a 35% da remuneração disponível, que corresponde à diferença entre a renda bruta e as consignações obrigatórias, subtraídas as consignações já existentes de Empréstimo Simples e de Financiamento Imobiliário

- Prazo: de 36 meses (3 anos) a 360 meses (30 anos). Limitação: idade + prazo = 80 anos

- Atualização do saldo devedor: mensal

- Recálculo das prestações: mensal, considerando o saldo devedor e o prazo restante

- Limitação das prestações durante o financiamento: 30% dos proventos brutos/total dos benefícios

- Índice de atualização do saldo devedor: índice atuarial (INPC) com defasagem de 02 meses

- Taxa de juros: taxa equivalente aos juros atuariais do Plano de Benefícios do participante

Observação:

Poderão ser utilizados recursos do FGTS em complemento ao valor do financiamento, respeitadas as regras estabelecidas pelo SFH.

Importante:

Conforme o período em que foi feita a aquisição do imóvel, os contratos estão enquadrados em modalidades diferentes. Caso já seja um mutuário da Carim, veja em que situação seu contrato está inserido.

Contratos antigos

CIM - Carteira Imobiliária - Contratos lavrados até 1988

- Prazo máximo de 360 meses

- A prestação e o saldo devedor são atualizados pelo indexador da caderneta de poupança (TR), exclusive juros.

- O período de apuração dos índices é de setembro do ano anterior a agosto do ano vigente. O percentual incide sobre os valores existentes em 30/11 de cada ano e são aplicados ao contrato a partir de 1/12.

Os mutuários podem utilizar o Empréstimo Simples - ES-Finimob na liquidação do financiamento imobiliário.

CPF - Carim – Previ Futuro - Contratos lavrados entre 2008 e 2016

- Valor do financiamento: até 100% do valor de avaliação do imóvel.

- Prazo: de 36 meses (3 anos) a 240 meses (20 anos). Limitação: idade + prazo = 80 anos.

- Atualização do saldo devedor: mensal.

- Recálculo das prestações: anual, no aniversário do contrato ou em caso de amortização extraordinária.

- Limitação das prestações durante o financiamento: 30% dos proventos brutos/total dos benefícios.

- Índice de atualização do saldo devedor: índice atuarial (INPC) com defasagem de 02 meses.

CRE - Carim Reabertura - Contratos lavrados entre 2007 e janeiro/2016

- Valor do financiamento: até 100% do valor de avaliação do imóvel.

- Prazo: de 36 meses (3 anos) a 240 meses (20 anos). Limitação: idade + prazo = 80 anos.

- Atualização do saldo devedor: mensal.

- Recálculo das prestações: anual, no aniversário do contrato ou em caso de amortização extraordinária.

- Limitação das prestações durante o financiamento: 30% dos proventos brutos/total dos benefícios.

- Índice de atualização do saldo devedor: índice atuarial (INPC) com defasagem de 02 meses.

- Taxa de juros: taxa equivalente aos juros atuariais do Plano de Benefícios do participante.

GT1 - (PCE-Adesão) - Contratos repactuados entre novembro/1998 e maio/2001

Trata-se de carteira formada por antigos contratos da Carteira PCE, repactuados no período de novembro de 1998 e maio de 2001, por aditivo contratual.

- Prazo máximo de 240 meses, prorrogáveis por até 120 meses (refinanciamento), se houver saldo residual.

- O saldo devedor é atualizado, mensalmente, pelo índice atuarial, limitado ao índice de reajuste salarial.

- O valor do saldo devedor, calculado para liquidação antecipada ou para refinanciamento, é obtido corrigindo-se o saldo devedor pro-rata dia até a data do evento pela variação acumulada do índice atuarial da PREVI, descontadas as correções já aplicadas até a data da liquidação (diferença entre o indexador atuarial e o índice salarial acumulados).

- A prestação é atualizada pela variação do índice atuarial, limitada ao índice de variação salarial, ambos acumulados desde a assinatura do aditivo contratual. O percentual incide sobre o valor da prestação de agosto e é aplicado a partir de setembro.

- Período de apuração do índice de atualização da prestação:

> Para os mutuários aposentados e pensionistas: de janeiro a dezembro do ano anterior;

> Para os mutuários em atividade e para os ex-participantes: de setembro do ano anterior a agosto de ano vigente

O percentual incide sobre o valor existente em 31 de agosto de cada ano e é válido a partir de 1º de setembro.

Os mutuários podem utilizar o Empréstimo Simples - ES-Finimob para liquidar o financiamento imobiliário.

GT3 - Nova Carim - Datas-base: 31/3/2003, 31/3/2005 e 31/01/2009

Trata-se de carteira formada por antigos contratos das Carteiras PCE e GTI (Adesão), repactuados nas datas-base de 31/03/2003, 31/03/2005 e 31/01/2009, por aditivo contratual.

- No caso de liquidação antecipada, o cálculo do saldo devedor é feito pelo método do valor presente das prestações futuras.

- O percentual de comprometimento da renda bruta para limitação do valor da prestação, apurado na data da adesão, é mantido até o fim do contrato.

- A prestação é corrigida pelo índice atuarial da PREVI, acumulado desde a data-base, limitado à variação salarial acumulada individual do funcionário ativo ou aposentado, respeitado o comprometimento de renda observado na data-base.

Para os ex-participantes é utilizado o índice atuarial para reajuste da prestação, independente da limitação da variação salarial.

- A prestação sofrerá redução quando a renda bruta do mutuário diminuir (como por exemplo, perda de comissão ou inclusão da aposentadoria pelo INSS).

- Não há previsão de refinanciamento do saldo devedor. A liquidação está garantida ao final do prazo repactuado.

- O saldo devedor é reajustado, mensalmente, pelo índice atuarial da PREVI (atualmente o INPC).

- A cobrança do CET (Coeficiente de Equalização de Taxas) é condicionada à necessidade do Fundo Comum de Liquidez e Quitação por Morte (Fundo de Hedge).

Os mutuários podem utilizar o Empréstimo Simples - ES-Finimob para liquidar o financiamento imobiliário.

PCE - Previ Carteira de Empréstimos - Contratos lavrados entre 1989 e 1996

- Prazo máximo de 240 meses, prorrogáveis por até 120 meses, se houver saldo residual.

- O saldo devedor é atualizado mensalmente pelo indexador da caderneta de poupança (TR), exclusive juros.

- A prestação é atualizada no mês de setembro:

> Para os funcionários da ativa e ex-participantes: percentual de reajuste salarial concedido pelo Banco do Brasil;

> Para pensionistas e aposentados: percentual de reajuste dos benefícios concedidos pela PREVI.

- Período de apuração do índice de atualização da prestação:

> Para os mutuários aposentados e pensionistas: de janeiro a dezembro do ano anterior;

> Para os mutuários em atividade e para os ex-participantes: de setembro do ano anterior a agosto de ano vigente.

Os mutuários podem utilizaro Empréstimo Simples - ES-Finimob para liquidar o financiamento imobiliário.

CP1 (Plano 1) e CP2 (Plano Previ Futuro) - Contratos lavrados entre fevereiro/2016 e fevereiro/2023

- Prestação inicial (comprometimento de renda): até 20% da renda bruta/ benefício bruto ou a margem concessão de financiamento imobiliário do participante, o que for menor. A margem para contratação do financiamento imobiliário tem o valor equivalente a 35% da remuneração disponível, que corresponde à diferença entre a renda bruta e as consignações obrigatórias, subtraídas as consignações já existentes de Empréstimo Simples e de Financiamento Imobiliário

- O valor da correção monetária é incorporado no saldo do contrato progressivamente na prestação na forma indicada a seguir: a primeira prestação incorpora 1% da correção calculada para o contrato, a segunda prestação incorpora 2% da correção calculada para o contrato e assim sucessivamente até incorporar 100% da correção calculada na centésima prestação.

- Prazo máximo de 420 meses

- Limitação: idade + prazo = 85 anos

- Atualização do saldo devedor: mensal

- Recálculo das prestações: mensal, considerando o saldo devedor e o prazo restante

- Limitação das prestações durante o financiamento: 30% dos proventos brutos/total dos benefícios

- Índice de atualização do saldo devedor: índice atuarial (INPC) com defasagem de 02 meses

- Taxa de juros: taxa equivalente aos juros atuariais do Plano de Benefícios do participante

Os mutuários podem utilizar o Empréstimo Simples - ES-Finimob na liquidação do financiamento imobiliário.

Condições

Para a contratação do financiamento, em ambos os planos devem ser observadas as condições:

1. Prestação Inicial (comprometimento de renda)

Até 25% da renda bruta / benefício bruto ou a margem concessão de financiamento imobiliário do participante – o que for menor.

A margem para contratação do financiamento imobiliário tem o valor equivalente a 35% da remuneração disponível, que corresponde à diferença entre a renda bruta e as consignações obrigatórias, subtraídas as consignações já existentes de Empréstimo Simples e de Financiamento Imobiliário.

2. Prazo do financiamento

De no mínimo 36 meses e no máximo de 360 meses. Limitação: idade do participante + prazo: não pode ultrapassar 80 anos.

3. Atualização do Saldo devedor

Mensal.

4. Recálculo das prestações

O valor das prestações será recalculado mensalmente no início de cada mês, considerando o saldo devedor e o prazo restante.

Primeiro corrige-se o saldo devedor pelo índice atuarial (INPC) defasado em 2 meses. De posse desse valor, apura-se:

- O valor da amortização – dividindo o saldo devedor (corrigido) pelo prazo restante do financiamento em meses.

- O valor dos juros – multiplicando o saldo devedor corrigido pela taxa mensal equivalente à taxa de juros atuariais definida pelo Plano de Benefícios.

- O valor do fundo de liquidez – multiplicando o saldo devedor corrigido pela taxa mensal equivalente à taxa do fundo de liquidez.

- Correção monetária: incorporação integral do INPC ao saldo devedor e redistribuição pelo prazo restante.

Somando-se os valores da amortização, juros, fundo de liquidez e correção monetária, encontramos, então, o valor da prestação.

(1) Conforme definido no artigo 14 parágrafo 2º, do Regulamento da Carim.

5. Limitação Mensal das Prestações

30% de seus proventos brutos (ativos) ou benefícios brutos (aposentados e pensionistas).

6. Garantia

Alienação fiduciária do imóvel.

7. Índice de Atualização do Saldo Devedor

INPC (índice atuarial) com defasagem de 02 meses

8. Taxa de Juros

Plano 1

- Taxa Efetiva Anual de Juros: 4,75% a.a.

- Taxa Efetiva Mensal de Juros: 0,387 a.m.

Previ Futuro

- Taxa Efetiva Anual de Juros: 4,62% a.a.

- Taxa Efetiva Mensal de Juros: 0,377 a.m.

9. Fundo de Liquidez

Taxa mensal equivalente a: Plano 1 – 0,24% a.a. Previ Futuro – 0,13% a.a.

10. Taxa de Administração

R$ 25,00 por mês – revista periodicamente

13. Seguro do Imóvel

A Previ, no momento da concessão do financiamento, providenciará a inclusão do imóvel em apólice de seguro habitacional MIP/DFI (apólice disponível em www.previ.com.br). Destacamos que o prêmio do seguro habitacional MIP/DFI será cobrado mensalmente na folha de pagamentos apartado do valor da prestação mensal do Financiamento Imobiliário.

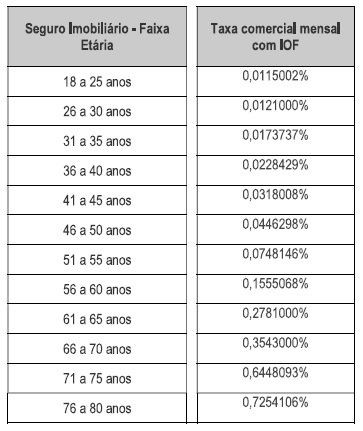

- Taxas do MIP – Morte e Invalidez Permanente: percentual definido de acordo com a faixa etária do participante sobre o saldo devedor, conforme previsto em apólice de seguro e apresentado abaixo:

- Taxas do DFI – Danos Físicos ao Imóvel: taxa mensal comercial com IOF de 0,0078000% sobre o valor de avaliação do imóvel conforme previsto em apólice de seguro.

Atenção: Sugerimos avaliar o impacto das prestações do financiamento imobiliário em seu orçamento, considerando que é uma operação de longo prazo.

Convocação

Os participantes habilitados à operação do Financiamento Imobiliário serão convocados com base no ordenamento por data de manifestação.

Para confirmar a convocação e imprimir a Carta de Convocação, faça os seguintes passos na seção Autoatendimento de nosso site:

- Clique em "Financiamento Imobiliário";

- Em seguida, clique na caixa "Documentos e Formulários";

- E clique na caixa "Carta Convocação".

O Guia e os formulários da Carim estarão disponíveis aqui no site.

O participante convocado que não efetivar a operação no prazo regulamentar, deverá realizar nova manifestação e se posicionará no final da “fila”.

Liquidação e amortização

Liquidação Antecipada

Os mutuários podem liquidar antecipadamente seus financiamentos pelo saldo devedor remanescente na data da liquidação.

Para aqueles que têm imóvel com escritura assinada até 1996 ou aditivos de repactuação assinados entre 1998 e 2009 (Carteiras PCE, GT I Adesão e GT III Nova Carim), a Previ oferece um desconto especial para liquidação antecipada do financiamento de até 20% no saldo devedor.

As liquidações podem ser feitas com recursos próprios, com recursos de terceiros pela operação com Interveniente Quitante ou ainda utilizando o Empréstimo Simples - ES-Finimob e devem ser agendadas pela Central de Atendimento 0800 729 0505 ou ainda pela seção Fale Conosco, opção Sou Participante, do Portal Previ, com antecedência mínima de 5 dias úteis.

Amortização

Financiamentos contratados a partir de 02/2016

Os mutuários podem fazer amortizações extraordinárias de qualquer valor.

Financiamentos contratados entre 04/2007 e 01/2016

Os mutuários podem fazer amortizações extraordinárias, de valores não inferiores ao de uma prestação vigente.

Financiamentos anteriores a 2007

Os mutuários podem fazer amortizações extraordinárias, de valores não inferiores a 10% do saldo para a liquidação na data da amortização.

As simulações e as solicitações de amortização podem ser efetuadas pela Central de Atendimento 0800 729 0505 ou ainda pela seção Fale Conosco, opção Sou Participante, do Portal Previ, com antecedência mínima de 5 dias úteis.